这周宝创会新一期会员社群已经组建,上百人的成员中,有很多是东哥我的老朋友,也有不少是全新的面孔,在行业的上中下游环节都有,行业也涵盖了黄金钻石彩宝翡翠珍珠银饰等各品类。每一天我都在密集电话或走访会员企业,与他们的交流,给我带来了全新的思考。 我所熟悉的珠宝老板中,几乎所有人都说自己不赚钱。

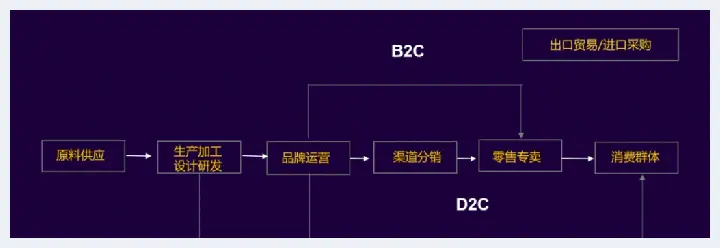

尤其是在疫情反复的今年,叫苦连天、哀嚎不已、人人自危。于是问题来了,整个行业市场规模7000多亿,年年都在出货卖货,如果真的所有人都不赚钱,那何以为继?究竟谁在亏钱?又到底有没有人在赚钱?今天的这篇文章,我想重点分享下我对当下珠宝产业链利润分布的剖析。内容会非常抽象和干涩,但我还是希望能够深入浅出地诠释清楚。当然,观点和判断仅代表我个人观点,也未必正确,如果有资深的前辈愿意更正赐教,不胜感激。再啰嗦下,珠宝入行之前,我曾就职于和君咨询,这家全国最大的管理咨询公司服务过潮宏基、越王和千叶等珠宝企业,我之前在团队的分工就是产业分析,也因此机缘巧合入坑成了一名珠宝人。先来看一张图,这是整个中国珠宝产业链条的全景图

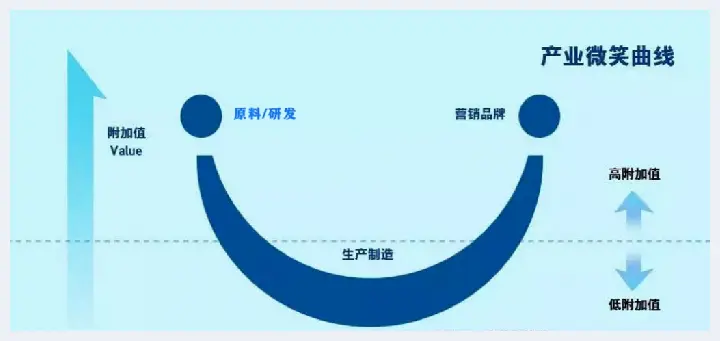

尽管珠宝市场增长空间广阔,但在中国市场,因为上下游涉及的企业较多,依然存在着产业链冗长、品类分散、渠道和流通环节多元等难以攻克的难点。由于钻石、彩色宝石、翡翠玉石、海水珍珠、琥珀蜜蜡等原料极度依赖进口,新冠疫情、贸易战、俄乌战争等国际政治经济变局,都对中国和全世界的宝玉石供应链造成了严重冲击。再来看一张图,这是整个中国珠宝产业微笑曲线:

中国珠宝玉石首饰产业利润情况好的有两端:一个是品牌端,占据用户的心智,一个是原料研发端,占据生产的资料。

在国内市场上,大多数商家都活跃在品牌端和中间商这两块,鲜少有人去往原料和研发方向走。

我们来重点分析下整个产业链条的每一个环节的利润现状:

1.原料原石源头企业从利润分布上来看,由于原料原石企业需要极强的资质和雄厚的财力,进入门槛非常高,因此议价能力较强,使得源头企业获得了产业链上最为主动的利润分配权。什么叫主动分配权?参考某培育钻石企业50%以上的净利润,请注意,是净利润,不是毛利。也可参考翡翠玉石行业的大货主,以及某些小众宝石产地的原矿原石供应商。

2.批发经销企业不同于源头企业,由于批发经销商这一环节没有绝对的进入门槛,也对规模经济没有硬性要求,因此企业小而散,且数量众多,请参照水贝、四会、诸暨、南阳等批发市场的规模容量。从目前市场上的销售环节看,大约有2/3是通过批发经销商卖给下游企业的。即便是经销商这一环节,具体的结构也较为复杂,其中除工厂直销外,一般要经过两三级经销商,最后才能到达零售终端。即便是微商如此发达,依然是层层分销的模式。从利润分布上来看,由于经销商的近乎完全竞争性质,因此议价能力较弱,使得批发经销商的利润获取相对被动。在生产商代理商品牌零售商都不愿意备货的当下,从净利润率的角度核算,批发商的生存环境是比较艰难的。

3.加工制造企业具体来看,珠宝加工企业数量众多,规模较小,相对分散。这类企业,尤其是来石来料加工型企业,自身的抗风险能力较弱,也容易受金价原料和消费环境走势波动的影响。从利润分布上来看,由于加工行业的非标准化性质,因此议价能力参差不齐,从净利润率的角度核算,其生存环境虽说也比较艰难,但由于只赚取工费,总体仍能维持在一个相对恒定的水平。如果外围环境和整体供需都没有较大的变化,那么行业的利润分配格局也将不发生变化,但是宏观经济总是处于波动之中,因此行业利润分布需要接受动态环境的考验。

过去的一年,珠宝行业除了利润别的都在涨——这话听起来似乎有些不合情理,但却是一个不可回避的事实。市场陷入了不活跃状态,现在以及未来的利润空间都在被压缩。对于上游批发和生产厂家而言,终端零售价格的走低却并不意味着原材料价格的走低。

摊薄进成本里,金银和宝玉石等镶嵌原材料在成本中的所占支出却在逐年提高,随之而来的还有环保、人工以及其他各种费用的持续攀升,厂家是否也能够随波逐流,水涨船高呢?

答案却是否定的。一方面全球宝玉石原料供应趋紧的状况是不争的事实,抢购优质原料已经成为上游企业的第一大要务,他们很难从国外贸易商那里压价,而另一方面,下游企业虽然有所需求,但是可选择范围广,并不愿为涨价“买单”,上游批发和生产企业缺乏议价空间,两头受制而苦不堪言。不求能挣多少钱,只求能安安稳稳“活”下去,成为了不少老板的心声。

4.品牌零售企业除了国外奢侈品珠宝品牌及国内的DR这类品牌,无论是线上电商直播还是线下实体店,因为行业内卷严重,以及平台、渠道、广告推广、人力等费用的居高不下,绝大多数企业都在不断降低自己的经营利润。

珠宝行业并不是一个暴利行业,有大量的企业并不挣钱。这与本土珠宝品牌运营效率不高,中间环节过度积压、商业流通成本过高等有关。需求不旺-销售端打折-品牌商降低定价-大量备货-大量退货-库存积压,这形成了一个恶性循环。而且不同的品牌定位,其成本在各个环节上的侧重也不同,比如,有些品牌设计附加值很难体现,对于这些品牌,谈单纯的生产成本并没有意义,还有一些品牌就是属于性价比不匹配。

我国经济增速放缓,各行各业均在淘汰,珠宝也不例外,目前这轮淘汰已经开始。产能过剩的同时,市场对品牌的洗礼也已经开始,有实力的生存下来,没有实力的会在这轮漩涡中消失。如何在这轮漩涡中生存下来?未来有两种品牌死不掉,其中之一就是追求性价比,不过,所谓性价比并不只是便宜、低端,而是而是在一定的制作工艺和制作水准上,产品自身价值跟价格匹配、合理。如何使自身的产品、效率、供应链等问题得到解决,为消费者提供更具性价比的产品,是未来企业的发展方向。此外,在追求性价比之外,还有其他适应消费者需求的模式,毕竟中国是一个需求多元化的市场。

未来消费者的需求会更加个性化,所以未来行业中还需要在加工成本或工艺、水平上有一定行业领先性或门类领先性的品牌,或设计师的创意性品牌、定制品牌。这些品牌发展方向,未来将逐步分割市场。具体来讲,周大福、周大生、周生生、中国黄金、六福、老凤祥这些企业的门店数量规模和市场集中度还会提升,但是大量百花齐放百家争鸣的珠宝个体也会日益壮大。文章写到这,那很多人要问了,你也没有回答整个珠宝产业链条哪个环节最赚钱啊?

建议你再往上看看,珠宝行业和其他很多行业不一样,优质的宝玉石原料、优质的客户资源都是稀缺的。这就是为什么今年在零售端相对疲软的情况下,上游端宝玉石原料的交易,其实是非常活跃的,越是行情下行,行家里手们越是认为应该握紧优质资源,因为只要资源够优质,是能够抵御行情波动的。你有好货,有好客户,怕啥?在哪里卖,怎么卖,都不重要。我们从早到晚忙得没日没夜的时候,有没有想过自己到底沉淀了啥?如果卖的既不是好货,也不是积累的好客户,那这件事情虽然暂时赚钱,但未必具备长远的价值。